Pengertian Penghasilan Tidak Kena Pajak

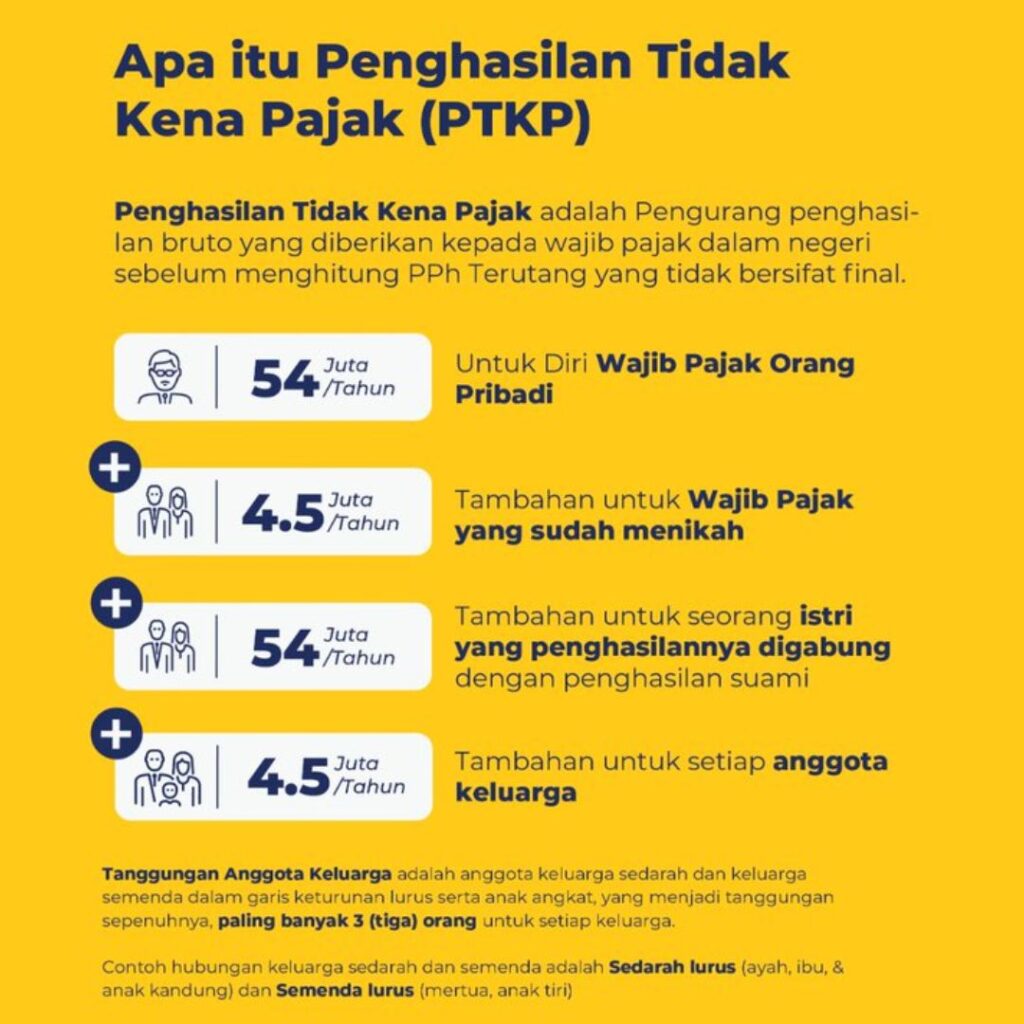

PTKP merupakan jumlah pendapatan wajib pajak pribadi yang dibebaskan dari PPh Pasal 21 dan berfungsi sebagai pengurang penghasilan neto Wajib Pajak (WP) dalam penghitungan PPh 21.

PTKP adalah bagian dari penghasilan yang tidak dikenakan PPh. PTKP merupakan pengurang pajak yang diberikan kepada wajib pajak sebagai kompensasi atas kebutuhan hidup yang wajib pajak dan tanggungannya dalam keluarga, serta untuk mendorong peningkatan pengeluaran konsumsi.

Bahasa sederhananya…

Penghasilan tidak kena pajak adalah uang yang kamu dapatkan tapi tidak dihitung untuk dikenakan pajak. Jadi, kamu bisa menyimpan uang itu tanpa harus membayar pajak ke pemerintah.

Misalnya, gajimu nilainya tidak terlalu besar, hanya 3 juta per bulan. Tapi ingat ya, ada batasan maksimal untuk penghasilan tidak kena pajak, jika sudah melebihi, maka harus kamu hitung untuk dikenakan pajak.

Tujuan Pemberian Penghasilan Tidak Kena Pajak (PTKP)

Tujuan dari pemberian PTKP adalah untuk meringankan beban pajak yang harus dibayar oleh wajib pajak, terutama bagi wajib pajak dengan penghasilan rendah. Dengan adanya PTKP, wajib pajak dapat membayar pajak yang lebih kecil atau bahkan tidak membayar pajak sama sekali.

Berikut adalah tabel tarif PTKP 2020 sesuai dengan aturan yang tertera dalam Pasal 7 UU Pajak Penghasilan No 36 Tahun 2008 dan Peraturan Menteri Keuangan (PMK) RI No. 101/PMK.010/2016 tentang Penyesuaian PTKP.

Tabel Tarif PTKP 2020

| Keterangan | Status | Besaran PTKP |

|---|---|---|

| Wajib Pajak Tidak Kawin Tanpa Tanggungan | Tidak Kawin/TK0 | Rp54.000.000,00 |

| Wajib Pajak Tidak Kawin dengan 1 Tanggungan | Tidak Kawin/TK1 | Rp58.500.000,00 |

| Wajib Pajak Kawin dengan 2 Tanggungan | Tidak Kawin/TK2 | Rp63.000.000,00 |

| Wajib Pajak Kawin dengan 3 Tanggungan | Tidak Kawin/TK3 | Rp67.500.000,00 |

| Wajib Pajak Kawin Tanpa Tanggungan | Kawin/TK0 | Rp54.000.000,00 |

| Wajib Pajak Kawin dengan 1 Tanggungan | Kawin/TK1 | Rp58.500.000,00 |

| Wajib Pajak Kawin dengan 2 Tanggungan | Kawin/TK2 | Rp63.000.000,00 |

| Wajib Pajak Kawin dengan 3 Tanggungan | Kawin/TK3 | Rp67.500.000,00 |

| Tambahan untuk Wajib Pajak yang Kawin | Tambahan suami istri | Rp4.500.000,00 |

| Tambahan untuk setiap anggota keluarga | Keluarga sedarah/kel semenda | Rp4.500.000,00 |

| Maksimal jumlah anggota keluarga | Maksimal 3 orang |

Jika penghasilan wajib pajak tidak melebihi PTKP sesuai dengan tarif yang berlaku, wajib pajak tidak akan dikenakan pajak penghasilan Pasal 21. Namun, wajib pajak tetap harus melaporkan Surat Pemberitahuan Tahunan (SPT) PPh dan membayar pajak penghasilan jika penghasilan melebihi batas tarif PTKP yang berlaku.

Contoh Perhitungan Penghasilan Tidak Kena Pajak dalam perhitungan pajak terhutang

Berikut adalah contoh perhitungan PPh 21 bagi karyawan dengan menggunakan tarif PTKP (Penghasilan Tidak Kena Pajak). Tarif PTKP ini tergantung pada status pernikahan dan jumlah tanggungan.

Contoh perhitungan PTKP untuk Wajib Pajak Tidak Kawin dengan Tanpa Tanggungan sebagai berikut:

Bambang bekerja di bengkel PT. Lautan Luas dengan gaji pokok Rp6.000.000 per bulan. Tarif PTKP Bambang adalah Rp54.000.000. Maka perhitungan PPh 21 Bambang adalah sebagai berikut:

- Gaji Pokok: Rp6.000.000

- Pengurang:

- Biaya Jabatan 5% x 6.000.000 = Rp300.000

- Biaya Pensiun 1% x 6.000.000 = Rp60.000

- Penghasilan Bersih per Bulan: Rp5.640.000

- Penghasilan Neto per Tahun: Rp67.680.000

- PTKP (TK/0): (Rp54.000.000)

- Penghasilan Kena Pajak Setahun: Rp13.680.000

- PPh Terutang 5% x Rp13.680.000: Rp684.000

- PPh Pasal 21 Masa: Rp57.000

Jadi, Bambang harus membayar PPh 21 sebesar Rp57.000 setiap bulan atau Rp684.000 setahun.

Contoh perhitungan PTKP untuk Wajib Pajak Kawin dengan 1 tanggungan sebagai berikut:

Setelah menikah dan memiliki 1 tanggungan, gaji pokok Bambang naik menjadi Rp7.500.000 per bulan. Tarif PTKP Dimas menjadi Rp63.000.000. Maka perhitungan PPh 21 Bambang adalah sebagai berikut:

- Gaji Pokok: Rp7.500.000

- Pengurang:

- Biaya Jabatan 5% x 7.500.000 = Rp375.000

- Biaya Pensiun 1% x 7.500.000 = Rp75.000

- Penghasilan Bersih per Bulan: Rp7.050.000

- Penghasilan Neto per Tahun: Rp84.600.000

- PTKP: (Rp63.000.000)

- Penghasilan Kena Pajak Setahun: Rp21.600.000

- PPh Terutang 5% x Rp21.600.000: Rp1.080.000

- PPh Pasal 21 Masa: Rp90.000

Jadi, setelah menikah dan memiliki 1 tanggungan, Bambang harus membayar PPh 21 sebesar Rp90.000 setiap bulan atau Rp1.080.000 setahun.

Dengan memahami contoh perhitungan PPh 21 menggunakan tarif PTKP, diharapkan Kawan Pajak lebih semangat dan taat terhadap kewajiban perpajakan.

Fakta unik tentang PTKP

- PTKP merupakan kebijakan pajak yang dimaksudkan untuk meringankan beban pajak bagi wajib pajak dengan tingkat penghasilan rendah atau yang memiliki tanggungan keluarga.

- Di Indonesia, PTKP sejak diberlakukan telah mengalami beberapa kali perubahan.

- Saat ini, PTKP terbaru yang berlaku di Indonesia adalah PTKP 2021 yang diumumkan oleh Kementerian Keuangan pada Desember 2020.

- Besaran PTKP yang diberlakukan tergantung pada status pernikahan dan jumlah tanggungan keluarga yang dimiliki oleh wajib pajak.

- Selain untuk mengurangi beban pajak, PTKP juga dimaksudkan untuk meningkatkan daya beli masyarakat dan mendorong konsumsi, sehingga dapat berdampak positif pada perekonomian nasional.

- PTKP juga dapat dipergunakan sebagai salah satu penentu besaran upah minimum regional (UMR) di Indonesia, di mana Pemerintah menetapkan UMR berdasarkan PTKP yang berlaku di daerah tersebut.

- Meskipun PTKP bertujuan untuk memberikan keringanan bagi wajib pajak, namun masih terdapat banyak kendala dalam penerapannya, seperti kesulitan dalam menentukan jumlah tanggungan keluarga yang sebenarnya dimiliki oleh wajib pajak.